Constitution d’un patrimoine :

Acheter un bien immobilier permet de se constituer un patrimoine. Contrairement à la location, où les paiements mensuels de loyer ne conduisent pas à la possession de l’actif, les remboursements de prêt immobilier permettent de devenir propriétaire au fil du temps.

Parce que suivant l’âge, la retraite n’est pas toujours au centre de nos préoccupations, mais un projet immobilier se construit en moyenne sur 20 ans.

L’exemple est simple : Lorsque, une fois à la retraite, je n’ai plus de loyer à payer car j’ai acheté il y a 25 ou 30 ans, je double mon pouvoir d’achat mensuel.

A l’inverse : je n’ai pas acheté je reste dépendant financièrement et le montant de mon « reste à vivre » est largement diminué.

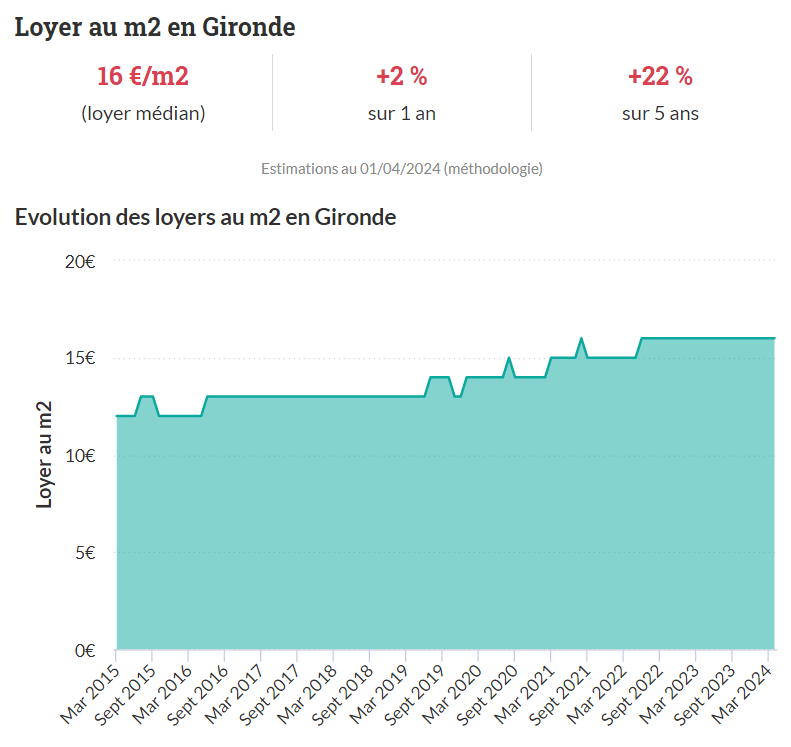

Augmentation des loyers : Les loyers en Gironde ont considérablement augmenté au cours des dernières années. Selon les données de Le Figaro Immobilier, les loyers ont connu une hausse marquée. Cette augmentation continue des loyers peut représenter une charge financière croissante pour les locataires.

Prix de l’immobilier : Bien que les prix de l’immobilier aient également augmenté, cette augmentation est souvent moins prononcée que celle des loyers. En Gironde, le prix moyen au mètre carré pour l’achat a moins augmenté proportionnellement que les loyers, rendant l’achat une option plus attrayante à long terme. Cela signifie que même si l’investissement initial peut être élevé, les coûts à long terme peuvent être plus avantageux qu’une location continue avec des loyers en hausse constante.

Taux variable des loyers vs taux fixe des prêts immobiliers

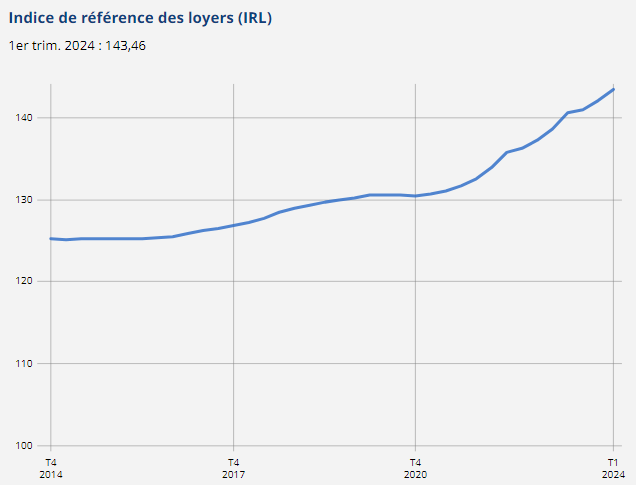

Loyer : Un taux variable : Les loyers peuvent être comparés à un taux variable en raison de leur indexation sur l’inflation et d’autres facteurs économiques. Chaque année, les propriétaires peuvent augmenter les loyers en fonction de l’Indice de Référence des Loyers (IRL) publié par l’INSEE. Pour prendre un exemple, un loyer à 900€ il y à deux ans est désormais à 964€. Cette variabilité rend les coûts de location imprévisibles et souvent en hausse continue, ce qui peut exercer une pression financière croissante sur les locataires.

Prêt immobilier : Un taux fixe : À l’inverse, un prêt immobilier à taux fixe offre une stabilité financière. Les mensualités restent constantes pendant toute la durée du prêt, permettant aux propriétaires de mieux planifier leurs dépenses à long terme. De plus, il est possible de renégocier les conditions de son prêt pour bénéficier de taux d’intérêt plus bas en cas de baisse des taux sur le marché. Cela peut réduire encore les coûts mensuels et globaux de l’achat immobilier. Chez SVE COURTAGE nous faisons en sorte de tenir informés nos clients des baisses de taux afin de pouvoir renégocier ou racheter leurs prêts immobiliers au moment opportun. Chaque prêt est assortit d’options de modulations pour garder la maitrise de votre crédit. Contactez nous

Acheter : La première forme d’épargne

Acheter vous permet de rembourser progressivement votre crédit immobilier. Si vous pouvez apporter un capital initial, c’est encore mieux car cela réduit la durée du prêt et/ou le montant de vos mensualités, les rendant ainsi comparables à un loyer. Cela vous offre également la flexibilité de louer le bien en cas de besoin.

Pourquoi est-ce considéré comme une forme d’épargne ? Tous les mois, en remboursant votre crédit, vous accumulez de la valeur dans votre propriété. Si tout se passe bien, dans 10 ou 15 ans, votre maison devrait au moins conserver sa valeur d’achat. Ainsi, au moment de la revente, la différence entre le prix de vente et le montant restant du crédit représente votre épargne.

Exemple :

- Prix de vente : La valeur à laquelle vous pouvez vendre votre maison.

- Montant restant du crédit : La somme restante à rembourser sur votre prêt immobilier.

Formule d’épargne : Epargne = Prix de vente − Montant restant du crédit

Cette approche permet de transformer les paiements mensuels en une forme de capital accumulé, contrairement à la location où les paiements ne génèrent aucun retour sur investissement.

Pour conclure, comme nous venons de le voir dans cet article, l’achat immobilier demeure incontestablement un moyen de se constituer un patrimoine pour l’avenir, ainsi qu’une méthode d’épargne intéressante. L’augmentation des taux d’intérêt que nous avons observée au cours des deux dernières années reste ancrée dans les esprits comme une hausse significative. Cependant, il est bon de rappeler que les taux actuels se situent au même niveau que ceux de 2006 (3,5 %). De plus, il est important de se souvenir que certains ont peut-être oublié, voire même pas connu, les taux d’emprunt des années 90, qui atteignaient jusqu’à 9 %. Cela met en perspective la relativité des taux actuels et souligne l’importance de saisir les opportunités offertes par le marché immobilier dans le contexte actuel.